当你 退休的时候,

你们的养老金有什么区别?

哪种缴费方式养老金更高?

哪个性价比更高?

我们好好聊聊吧!

总的来说,企业缴纳15年社保和个人缴纳15年社保还是有一定差距的。

除非缴费年限、缴费基数、退休时间、地点等所有因素一致,否则退休后的养老金是有可能一致的,但出现这种事件的概率很小。

大家可能会陷入一个误区,认为实际缴费年限是一样的,所以退休后的养老金一定是一样的。

这种想法是错误的。

因为影响养老金的缴费年限不止一个,所以企业和个人有两种不同的缴费方式。

造成这种差异的主要因素有三个:

一是缴费基数;

二是退休年龄;

3.退休前上一年的平均工资。

要求

企业社会保障和个人社会保障。

支付方式有什么区别?

1)企业缴纳的社保属于城镇职工社保。

企业承担部分统筹费用(养老保险的16%),个人承担部分费用(养老保险缴费的8%),由企业代扣代缴。

2)个人缴纳的社保有两种,一种是城镇职工社保;二是城乡居民社会保障。

个人可以选择按照灵活就业模式为城镇职工缴纳社保。养老保险缴费比例为20%(12%计入统筹账户,8%计入个人账户),按月缴费;

也可以选择缴纳城乡居民社保,按年缴纳。支付成本相对较低。

提醒:

个人选择按灵活就业方式缴纳社保的,城镇职工社保与企业缴纳的一样。

但是缴费成本比企业保险高。

个人选择参加城乡居民社保的,属于与企业不同的社保缴纳方式。

不过缴费成本比企业保险低。相对而言,退休后的养老金也低于企业保险人员。

要求

企业和个人缴纳社保。

退休后的养老金缺口有哪些?

(一)城镇职工社会保障由企业和个人共同缴纳。

假设:员工A、B、C、D四个人,员工A属于企业保险,员工B、C、D属于个人保险(按灵活就业)。

四个缴费年限都是15年,15年加权平均年薪5000元。

甲公司员工年平均工资为5000元。

B员工选择按年平均缴费基数的100%(5000元)缴纳社保。

C、D类员工选择按年平均缴费基数的60%(3000元)缴纳社保。

员工A、B、C在50岁退休,员工D在55岁退休。2020年全部达到法定退休年龄。退休前一年平均工资1万。员工A、B、C、D退休后的养老金是多少?

一个

索引解释

(1)基础养老金=基础养老金个人账户养老金过渡性养老金(这种情况下忽略过渡性养老金、个人账户利息、通货膨胀等因素);

(2)企业保险个人账户累计储存额=缴费基数*8%*12*缴费年限;

(3)个人缴费成本=缴费基数*选档比例*20%*12*缴费年限;

(4)企业参保返回时间=个人账户累计额/基础养老金/12;

(5)人身保险返还时间=个人缴费成本/基础养老金/12;

(6)年满50周岁退休,个人账户养老金计发195个月;50岁退休,个人账户养老金发放170个月。

2

测量和分析

(1)雇员a

养老金:

500 369=1869元/月;

基本养老金:

10000 *(1 ^ 1)/2 * 15 * 1%=1500元/月;

个人账户养老金:

500 * 8% * 100% * 12 * 15/195=369元/月;

个人缴费成本:

500 * 8% * 12 * 15=72000元;

回到这段时间:

7000/1869/12=3.2年。

(2)雇员B

养老金:

500 369=1869元/月;

基本养老金:

10000 *(1 ^ 1)/2 * 15 * 1%=1500元/月;

个人账户养老金:

500 * 8% * 100% * 12 * 15/195=369元/月;

个人缴费成本:

500 * 20% * 100 * 12 * 15=18万元;

回到这段时间:

180000/1869/12=8年。

(三)丙类员工

养老金:

200 222=1422元/月;

基本养老金:

10000*(1 0.6)/2*15*1%=1200元/月;

个人账户养老金:

500 * 8% * 60% * 12 * 15/195=222元/月;

个人缴费成本:

500 * 20% * 60% * 12 * 15=10.8万元;

回到这段时间:

108000/1422/12=6年。

(4)D类雇员

养老金:

200 254=1454元/月;

基本养老金:

10000*(1 0.6)/2*15*1%=1200元/月;

个人账户养老金:

500 * 8% * 60% * 12 * 15/170=254元/月;

个人缴费成本:

500 * 20% * 60% * 12 * 15=10.8万元;

回到这段时间:

108000/1454/12=6年。

通过对员工A、B、C和D的退休养老金的比较分析,我们可以知道:(1)员工a和员工b的比较:

退休年龄相同,缴费年限相同,缴费基数相同,个人账户积累额等因素相同,养老金为1869元/月。但是,员工A的回报时间是3.2年,员工B的回报时间是8年。

相对而言,员工B的缴费成本比员工A高10.8万元(比员工A多12%)。

(2)员工a和员工c的比较:

退休年龄一样,缴费年限一样,缴费基数不一样,个人账户积累额不一样。

员工A的月养老金比员工C多447元.

a工人的回报时间是3.2年,C工人的回报时间是6年。相对而言,员工A的成本比员工C少3.6万元(比员工C多12%)。

(3)员工A和员工D的比较:

退休年龄不同,缴费年限相同,缴费基数不同,个人账户积累额不同。员工A的月养老金比员工d多415元。

a工人的回报时间是3.2年,D工人的回报时间是6年。

相对而言,员工A的成本比员工D少3.6万元(比员工D多12%)。而且员工A比员工D早退休5年,多领了5年养老金(共计11.21万元)。

(4)与员工C相比,员工B:

退休年龄一样,缴费年限一样,缴费基数不一样,个人账户积累额不一样。员工B每月比员工C多447元,但返还时间少2年,缴费成本多7.2万元。

(5)与员工D相比,员工C:

退休年龄不同,缴费年限相同,缴费基数相同,个人账户积累额相同。员工C比员工D提前5年离职,多领85000元养老金。

(2)企业保险是城镇职工社保,个人保险是城乡居民社保。有什么区别?

一个

差距有多大:

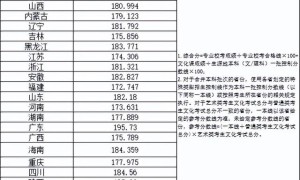

根据2020年的统计数据,城乡居民月平均养老金约152元,城镇职工约3100元,相差20倍。

2

差距的原因:

城乡居民养老保险按年缴纳,北京最低100元/年,最高9000元/年。另外还有政府补贴,平均100元/年左右;基础养老金方面,最低80元,上海最高1100元。

总体来看,城乡居民社保缴费成本较低;按照多缴多得的原则,同样的缴费年限必须低于城镇职工养老金。

缴费方式、缴费年限、缴费基数、个人账户积累额、退休年龄、退休城市、退休前上一年平均工资相同时;

企业和个人退休后的月养老金是一样的。

企业和个人参保的主要区别:

社保缴费比例不同,企业参保的员工只需缴纳个人部分;个人保险需要承担统筹和个人的所有费用,缴费成本高。

另外,企业缴纳五险一金;个人的缴费主要是养老保险和医疗保险,企业的参保人享受较高的保险保障。

那么你选择什么样的方式支付比较好呢?

如果你在公司上班,公司替你交公司的份额,个人交个人的份额;

这种情况下,你可以选择公司付费,因为公司为你付费,可以为你分担一些负担。

如果自己全额缴纳社保,建议选择灵活就业更划算。不过有个限制,就是必须是本地户口。

也就是说,只能在户口所在地以灵活就业形式申请社保缴费。

自己交和上班交社保,差距有多大

1、险种不同

1)居民社保:也就是自己缴纳的社保,包含养老、医保两部分,没有额外的险种。新农合也是属于居民社保的范畴哦~

2)职工社保:也就是公司为员工缴纳的社保,包含医疗、养老、生育、工伤、失业保险。

2、缴费金额不同

1)居民社保:居民社保一般按年缴纳。居民医保一般一年只要几百多,而养老则可以根据自己的情况自由选择缴费档次,从几百到几千的都有。

2)职工社保:由职工和单位共同缴纳,每个月交的费用=缴纳基数x缴费比例。以上海为例,缴纳比例单位总的是27.16%,个人是10.5%。如果月缴纳基数是7000元,那么每个月自己要缴纳七百多元。

注:如果以灵活就业的身份缴纳职工社保,那么本由单位缴纳的费用也需要自己承担哦。

3、待遇不同

从上面缴纳的险种就可以看出,上班交的职工社保就会好很多,五个险种的福利都可以享受到,自己交的居民社保能享受到的待遇则会少很多。

而且大家最关注的养老,则是有着“以多缴多得、长缴多得”的原则,那么居民养老相较职工养老每年会少交很多钱,可想而知到了退休后,每个月获得的养老金也会有一定的差距。